Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). В фокусе внимания рынков — данные по инфляции в США

- 12 сентября 2022, 13:53

- |

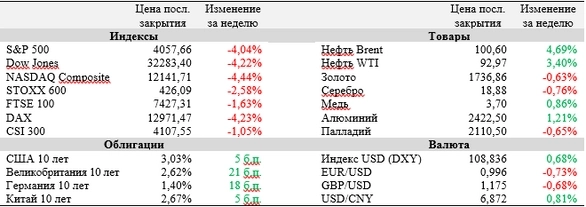

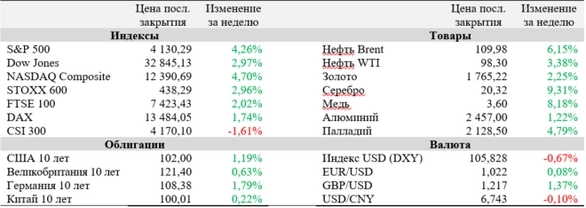

На минувшей неделе на мировых фондовых рынках превалировал оптимизм, вызванный скорее техническим отскоком индексов. Главный сюрприз преподнес Европейский центральный банк (ЕЦБ), функционеры которого единогласно поддержали рост процентных ставок на 75 б. п. в целях повышения контроля над взлетевшей до 9,1% инфляцией в еврозоне. Между тем вероятность третьего подряд увеличения ставки ФРС на 75 б. п. в США выросла до 91% после ужесточения риторики вице-президента центробанка Лаэль Брейнард. Инфляция будет в фокусе внимания рынков на текущей неделе, поскольку во вторник и среду выйдут индексы потребительских цен (ИПЦ) в США и Великобритании за август. Изначально запланированное на ближайший четверг заседание Банка Англии было перенесено на неделю вперед в связи с национальным трауром по случаю смерти королевы Елизаветы II.

ЕЦБ по итогам прошедшего на минувшей неделе заседания увеличил процентные ставки в регионе сразу на 75 б. п. Таким образом, базовая процентная ставка выросла до 1,25%, ставка по депозитам – до 0,75%, по маржинальным кредитам – до 1,50%. Решение было единогласно поддержано всеми членами управляющего совета. Президент регулятора Кристин Лагард по итогам встречи отметила, что столь крупные повышения не станут новой нормой, но на ближайших заседаниях инвесторам стоит ожидать от 2 до 5 увеличений ставки. Напомним, согласно предварительным данным за август, инфляция в еврозоне достигла рекордных 9,1%, что в разы выше таргета ЕЦБ в 2%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Снижения темпов найма в США может оказаться недостаточно для ФРС

- 05 сентября 2022, 14:05

- |

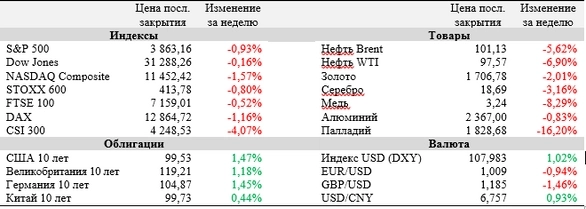

Американские индексы вновь завершили неделю на отрицательной территории после того, как инвесторы не нашли позитивных сигналов в отчете по занятости в стране за последний месяц лета. Рынок труда начал показывать первые признаки ослабевания активности, но по-прежнему фиксирует устойчивый рост рабочих мест, в связи с чем вероятность отступления ФРС от курса на агрессивное ужесточение ДКП выглядит низкой. Страны еврозоны столкнулись с похожей ситуацией: инфляция в августе здесь достигла очередного рекорда в 9,1%, а безработица снизилась до исторического минимума в 6,6%. В связи с этим рынки не исключают роста ставок в еврозоне сразу на 75 б. п. на заседании ЕЦБ, которое пройдет в четверг и станет центральным событием текущей недели. На сырьевых рынках внимание привлечет заседание ОПЕК+, которая на фоне новой волны карантинных ограничений в Китае может принять решение о нулевом росте добычи нефти в октябре текущего года.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Джером Пауэлл разбил надежды инвесторов на скорое смягчение ДКП США

- 29 августа 2022, 12:45

- |

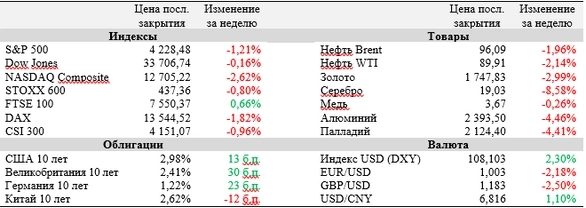

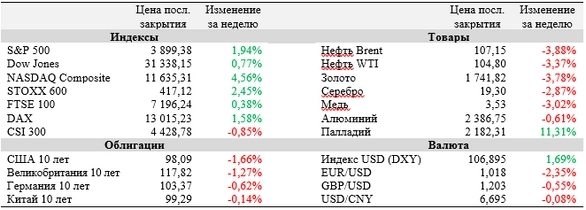

Мировые индексы упали на минувшей неделе после речи председателя ФРС Джерома Пауэлла в Джексон-Хоуле, в ходе которой он заверил рынки в том, что регулятор не собирается отступать от курса на дальнейшее ужесточение ДКП. Вероятность роста ставки на 75 б. п. на ближайшем заседании ФРС, согласно рынку фьючерсов, на таком фоне резко выросла до 61%. Тем временем американские и китайские регуляторы смогли достичь предварительного соглашения по аудиту отчетов компаний КНР, акции которых торгуются на рынках США, что может позволить избежать их делистинга. Главным событием текущей недели станет публикация отчета по занятости в США за август, но внимание инвесторов также привлекут данные по инфляции в еврозоне и заседание глав МИД стран ЕС в Праге.

Джером Пауэлл в ходе выступления на симпозиуме в Джексон-Хоуле положил конец надеждам инвесторов на возможную смену курса ФРС уже на ближайших заседаниях регулятора. Чиновник заявил, что Центробанк будет придерживаться жесткой денежно-кредитной политики до тех пор, пока работа по стабилизации ценового давления на американском рынке «не будет завершена». При этом, Пауэлл открыто подчеркнул, что такой курс отразится на домохозяйствах и бизнесе, но отступление от него «вызовет еще большие проблемы». На таком фоне вероятность роста ставки на 75 б. п. на ближайшем заседании ФРС выросла до 61%, в то время как остальные 39% приходятся на увеличение индикатора на 50 б. п.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). ФРС продолжит поднимать ставки до полного перехода инфляции под контроль

- 22 августа 2022, 14:14

- |

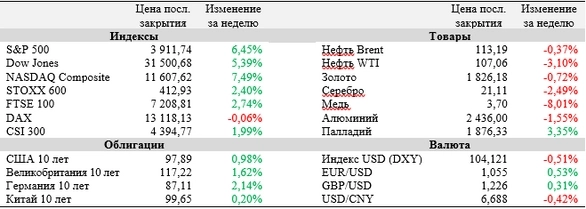

Большинство мировых индексов завершили неделю снижением после публикации протокола июльского заседания FOMC. Документ показал, что чиновники в целях борьбы с инфляцией не намерены останавливать процесс увеличения ставок, даже если последние будут ограничивать экономической рост в США. Тем временем Великобритания стала первой страной из числа G7, где инфляция достигла двухзначного значения. Китайская экономика показала разочаровавшие рынок результаты по итогам июля, и в ответ на это Центробанк страны понизил ключевую ставку в попытке оживить экономическую активность. На текущей неделе внимание инвесторов будет сфокусировано на новостях с симпозиума в Джексон-Хоуле, а также протоколе июльского заседания ЕЦБ.

По итогам публикации протокола июльского заседания Федерального комитета по открытым рынкам (FOMC) стало известно, что руководители ФРС рассчитывают сохранить тренд на ужесточение денежно-кредитной политики с дальнейшим удержанием процентных ставок на «ограничительных» уровнях для контроля инфляции в американской экономике. Рынки восприняли документ с умеренным негативом, поскольку он по большей части повторил риторику Джерома Пауэлла, который по итогам заседания 26-27 июля заявил, что «количественное ужесточение» продолжится, но «темп роста ставок, вероятно, замедлится» в будущем.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Мировые рынки выросли в надежде на ослабление инфляции в США

- 15 августа 2022, 12:18

- |

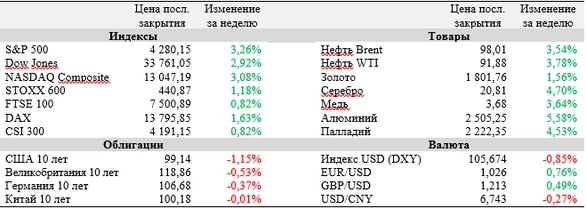

Американские индексы закрываются в плюсе уже четвертую неделю подряд после отступления опасений инвесторов касательно дальнейшего роста инфляции и процентных ставок. Позитив на этой неделе принесли данные по июльскому индексу потребительских цен в США, который впервые за более чем два года не показал рост относительно предыдущего месяца. Между тем британская экономика зафиксировала сокращение по итогам II квартала, подтверждая оценки Банка Англии. На текущей неделе главным событием станет публикация протокола заседания FOMC в среду, данные которого могут дать рынкам дополнительные сигналы касательно настроений в комитете и возможных сценариев развития денежно-кредитной политики в стране в ближайшие месяцы.

По данным министерства труда США, индекс потребительских цен (ИПЦ) в стране по итогам июля вырос на 8,5% (г/г), замедлившись по сравнение с показателем прошлого месяца (9,1% (г/г)). При этом ИПЦ показал нулевой рост в месячном выражении, что произошло впервые с мая 2020 года. Экономисты ожидали увеличения индикатора на 8,7% (г/г). Падение цен на бензин и авиабилеты было главным драйвером замедления инфляции. Трейдеры восприняли статистику с оптимизмом и, согласно ценам на фьючерсы, заложили ставку по федеральным фондам США на уровне 3,4% к концу 2022 года при ожидаемых 3,6% до публикации отчета. Вероятность роста ставки на 75 б. п. по итогам сентябрьского заседания также снизилась.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Отчет по занятости в США может «развязать руки» ФРС

- 08 августа 2022, 14:01

- |

Ведущие мировые индексы показали разнонаправленную динамику на прошедшей неделе. Причиной этого стало неоднозначное толкование инвесторами вышедших макроэкономических данных, в первую очередь динамики на американском рынке труда. Неожиданный рост занятости и возвращение количества рабочих мест на уровни, показанные до начала пандемии COVID-19, укрепили веру в то, что экономика США сможет избежать рецессии, но, с другой стороны, обострили спекуляции касательно дальнейшего ужесточения денежно-кредитной политики со стороны ФРС. Банк Англии тем временем впервые за 27 лет увеличил ставку на 0,5%, но неприятно удивил рынки пессимистичными прогнозами относительно перспектив британской экономики в ближайшие несколько лет. Текущая неделя будет относительно спокойной на фоне постепенного окончания сезона отчетностей в США. Центральным событием станет публикация данных по инфляции в США за июль.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Высшие лица США отрицают рецессию в стране

- 01 августа 2022, 13:58

- |

Американские и европейские индексы завершили минувшую неделю в заметном плюсе после решения ФРС по увеличению ставки на 75 б. п. и комментариев Джерома Пауэлла, который подчеркнул вероятное замедление курса регулятора на ужесточение ДКП во II полугодии. Этому наверняка поспособствует факт второго подряд квартального снижения ВВП США, что технически означает переход экономики в стадию рецессии. Тем не менее администрация Белого дома поспешила опровергнуть этот факт, заявив о необходимости ориентироваться на более широкий перечень показателей. Между тем страны еврозоны смогли зафиксировать опережающий ожидания рост ВВП во II квартале, но при этом в очередной раз обновили рекорд альянса по инфляции. На текущей неделе внимание рынков привлекут июльский отчет по занятости в США, а также заседания OPEC+ и Банка Англии.

Федеральный комитет по открытым рынкам (FOMC) по итогам двухдневного заседания в среду, 27 июля, принял решение об увеличении ставки по федеральным фондам на 75 б. п. до диапазона 2,25-2,50%. Таким образом, ФРС подняла ставку в сумме на 200 б. п. в ходе трех последних заседаний, запустив тем самым самый агрессивный цикл ужесточения денежно-кредитной политики с момента кризиса 1980-х годов. Однако уже на пресс-конференции по итогам встречи Джером Пауэлл успокоил рынки, сообщив, что в будущем «темп роста ставок, вероятно, замедлится». В настоящий момент экономисты называют наиболее вероятным итогом сентябрьского заседания ФРС увеличение ставки на 50 или 75 б. п.

( Читать дальше )

Новости рынков |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Европейская валюта опустилась ниже паритета с долларом

- 18 июля 2022, 13:34

- |

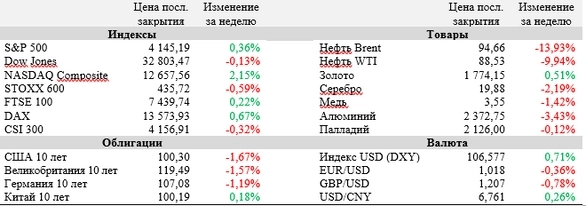

Глобальные рынки на минувшей неделе вновь оказались во власти «медведей» после серии неприятных сюрпризов на макроэкономической арене. В США годовая инфляция достигла 9,1%, значительно увеличив вероятность роста ставки по федеральным фондам на 100 б. п. на ближайшем заседании ФРС. Настроения передались и европейским инвесторам, которые продолжают закладывать в цены вероятное замедление экономической активности в регионе на фоне энергетического кризиса и разногласий в политических институтах региона. Китайские рынки показали еще более выраженную отрицательную динамику после выхода данных по росту ВВП во II квартале, который сильно отстал от прогнозов и с трудом удержался выше нулевой отметки. Заседание ЕЦБ, а также предварительные индексы деловой активности за июль будут в фокусе внимания рынков на текущей неделе.

Индекс потребительских цен в США по итогам июня взлетел на 9,1% (г/г), установив тем самым очередной многолетний максимум. Инфляция значительно превзошла оценки экономистов (8,8%) и заставила рынки всерьез задуматься о возможном увеличении ставки по федеральным фондам ФРС на 1 п. п. по итогам ближайшего заседания, которое состоится 26-27 июля. На данный момент рынок фьючерсов закладывает 29%-ю вероятность такого решения регулятора. Годовая базовая инфляция, не учитывающая динамику цен на энергоносители и продукты питания, составила 5,9%. Ежемесячный прирост инфляции, согласно Бюро статистики труда, охватил практически все сектора, но увеличение цен на энергоносители на 7,7% (м/м) стало главным драйвером общей динамики.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Низкая безработица поддержала американский рынок

- 11 июля 2022, 14:01

- |

Опубликованный в минувшую пятницу отчет о занятости в США добавил оптимизма инвесторам и позволил индексам завершить неделю на положительной территории. Однако настрой ФРС теперь имеет шансы стать еще более агрессивным ввиду очередного возможного скачка цен в стране по итогам июня. По другую сторону океана Борис Джонсон объявил об отставке с поста премьера Великобритании после серии «предательских» увольнений представителей консервативной партии страны. Внимание рынков на текущей неделе будет сосредоточено на июньской инфляции, а также открывающемся сезоне корпоративных отчетностей за II квартал в США.

Количество занятых в несельскохозяйственном секторе США в июне выросло на 372 тыс. человек, что оказалось заметно выше ожиданий на уровне 265 тыс. Благодаря такому увеличению уровень безработицы стабилизировался на отметке 3,6%. Лучшими секторами стали профессиональные услуги (+74 тыс. мест), а также досуг и отельный бизнес (+67 тыс. мест). Высокая активность на рынке труда, с одной стороны, несколько успокоила инвесторов, опасающихся перехода американской экономики в состояние рецессии, но, с другой стороны, повысила вероятность более агрессивного ужесточения денежно-кредитной политики со стороны ФРС.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Рынки совершили уверенный отскок

- 27 июня 2022, 15:41

- |

Большинство ведущих мировых индексов завершили минувшую неделю в заметном плюсе на фоне выкупа «просадки» середины июня. Огорчить инвесторов не смог и Джером Пауэлл, который на выступлении перед Конгрессом США упомянул высокую вероятность рецессии в американской экономике. По другую сторону океана рост фондовых рынков был ограничен данными индексов деловой активности в странах ЕС, которые заметно не дотянули до ожиданий. Текущая неделя будет весьма насыщенной международными саммитами и заседаниями. Сразу две встречи проведет альянс OPEC+, руководители центробанков США, ЕС и Великобритании соберутся на конференции ЕЦБ, а лидеры G7 продолжат саммит в Баварии.

Джером Пауэлл во время своих докладов по денежно-кредитной политике перед Конгрессом США в очередной раз подчеркнул, что вероятность рецессии в американской экономике «определенно присутствует», а многие факторы, которые могут позволить ее избежать, находятся «вне контроля» ФРС. Политик добавил, что в условиях «событий последних нескольких месяцев» достичь цели в 2% по инфляции, а также сохранить хорошие темпы на рынке труда «будет сложно».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал